O Simples Nacional 2025 é um regime tributário simplificado voltado para microempresas e empresas de pequeno porte, que visa facilitar a arrecadação de impostos e reduzir a burocracia fiscal para esses negócios.

Em 2025, surgem novas regras e alíquotas que impactam diretamente a gestão tributária e o planejamento financeiro das empresas que optam por esse regime.

Compreender as mudanças e atualizar o seu negócio é fundamental para garantir a regularidade fiscal e aproveitar os benefícios do Simples Nacional.

Além disso, entender como calcular os impostos, quais atividades são permitidas e como aderir ao regime são passos essenciais para o sucesso empresarial.

Para saber mais sobre como o Simples Nacional pode ser vantajoso para a sua empresa, clique em um dos botões abaixo ou continue lendo o conteúdo e descubra como o Escritório de Contabilidade Soluzione Contábil pode auxiliar no seu planejamento tributário de 2025.

O que é Simples Nacional?

O Simples Nacional é um regime tributário simplificado criado para reduzir a carga tributária e facilitar a formalização de microempresas e empresas de pequeno porte.

Ele unifica o pagamento de diversos tributos federais, estaduais e municipais em uma única guia, chamada Documento de Arrecadação do Simples Nacional (DAS).

Esse regime é especialmente interessante para empresas que possuem faturamento anual de até R$ 4,8 milhões, oferecendo uma tributação simplificada com alíquotas reduzidas.

A contabilidade para microempresas que aderem ao Simples Nacional torna-se mais prática e menos onerosa, garantindo uma gestão mais eficiente dos tributos e proporcionando segurança jurídica para os empresários.

Dentre os benefícios desse regime, destacam-se a facilidade na apuração de tributos e a simplificação das obrigações acessórias, como a exclusão de algumas declarações e a isenção de tributos como PIS e Cofins, dependendo do tipo de atividade.

Com essa facilidadem muitos empreendedores, para fugir da alta carga tributária do Imposto de Renda da Pessoa Física e da Contribuição Previdenciária, muitos empreendedores decidem abrir uma empresa no Simples Nacional.

Sendo assim vamos entender o que é Simples Nacional e porquê vale a pena abrir CNPJ nesse regime tributário.

Continue lendo para entender as últimas mudanças no Simples Nacional em 2025!

Últimas mudanças no Simples Nacional em 2025

O Simples Nacional 2025 trouxe algumas alterações que impactam diretamente as empresas optantes pelo regime.

As novas regras visam ajustar a tributação e alinhar as obrigações acessórias às necessidades fiscais atuais.

Entre as mudanças mais significativas estão a atualização das alíquotas para alguns anexos e a inclusão de novas atividades permitidas no regime.

As microempresas e empresas de pequeno porte devem estar atentas às novas exigências, como a revisão do cálculo das alíquotas para atividades de serviços e comércio.

Outro ponto de destaque é a revisão dos sublimites estaduais, que afeta diretamente empresas com operações em mais de um estado.

Essas mudanças no Simples Nacional exigem um planejamento tributário atualizado para evitar surpresas ao longo do ano fiscal.

É fundamental que os empresários revisem suas operações e verifiquem se estão atendendo às novas obrigações para manter a regularidade fiscal e evitar penalidades.

Quais atividades são permitidas no Simples Nacional?

O Simples Nacional define claramente quais atividades econômicas podem ser optantes desse regime tributário.

Para isso, utiliza-se a Classificação Nacional de Atividades Econômicas (CNAE), que categoriza as atividades em comércio, indústria e prestação de serviços.

A inclusão ou exclusão de atividades no regime depende da natureza do negócio e de sua compatibilidade com as regras vigentes.

Atividades como consultoria, publicidade e alguns tipos de serviços profissionais têm restrições específicas e podem ser enquadradas de acordo com a nova tabela de anexos do Simples Nacional 2024.

É importante verificar se o seu CNAE é permitido para garantir a correta adesão ao regime e evitar o desenquadramento.

Podemos classificar como atividades do Simples Nacional, empresas da saúde como médicos, dentistas, fisioterapeutas, entre outros, também empresas do mercado digital como infoprodutores, afiliados, youtubers, agências de marketing, e-commerces, entre outras empresas digitais.

Consultar um contador especializado pode ajudar a determinar se sua empresa se encaixa nos critérios de elegibilidade e quais ajustes são necessários para atender às exigências.

Como calcular o Simples Nacional em 202?

Calcular o Simples Nacional requer atenção a cada anexo aplicável e à alíquota efetiva para a atividade da empresa.

A base de cálculo considera a receita bruta acumulada nos últimos 12 meses e as deduções previstas em lei.

Para facilitar, o uso de ferramentas como calculadoras e simuladores de impostos é uma prática recomendada.

O cálculo é realizado a partir da alíquota correspondente ao faturamento, aplicando-se as reduções para atividades específicas.

O empresário deve verificar os anexos (I a V) e as faixas de tributação de cada atividade para garantir que o valor dos tributos está sendo corretamente apurado.

Um planejamento tributário adequado com um contador especializado em Simples Nacional é fundamental para evitar o pagamento de tributos indevidos e otimizar a carga tributária.

Qual o limite de faturamento do Simples Nacional?

O limite de faturamento do Simples Nacional em 2025 permanece em R$ 4,8 milhões anuais para empresas de pequeno porte.

No entanto, para algumas microempresas e MEIs, o sublimite estadual pode ser aplicado, variando conforme o estado de atuação da empresa.

É importante entender como esses limites influenciam a tributação e a necessidade de ajustes na gestão financeira.

Empresas que ultrapassam o limite anual ou o sublimite devem migrar para outros regimes tributários, como o Lucro Presumido ou Lucro Real, o que pode alterar significativamente a carga tributária.

Portanto, é essencial monitorar o faturamento periodicamente e realizar ajustes na gestão tributária conforme necessário.

Um contador especializado pode auxiliar no acompanhamento desses valores e na definição de estratégias para manter a regularidade fiscal dentro dos limites estabelecidos.

Tabela de Alíquotas do Simples Nacional 2025

A Tabela de Alíquotas do Simples Nacional é organizada em cinco anexos que classificam as atividades de acordo com a natureza econômica da empresa.

Cada anexo possui faixas de faturamento e alíquotas específicas, variando conforme a receita bruta acumulada nos últimos 12 meses.

As alíquotas variam de acordo com o anexo e a atividade, indo de 4% a 33% para atividades como comércio, indústria e serviços.

A correta classificação da atividade é essencial para garantir que a empresa esteja recolhendo os tributos corretamente e aproveitando todos os benefícios fiscais.

Para simplificar a consulta, é possível utilizar simuladores tributários que calculam as alíquotas aplicáveis com base na receita informada, ajudando no planejamento financeiro anual.

Antes de iniciar a análise, você pode utilizar uma calculadora de Simples Nacional para simular o valor de impostos que será devido de acordo com o anexo específico da sua atividade.

Anexo I

O Anexo I do Simples Nacional é destinado às atividades de comércio e e-commerce. Empresas que atuam na venda de mercadorias no atacado ou varejo, como lojas de roupas, restaurantes e supermercados, estão enquadradas nesse anexo.

Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

1ª | Até 180.000,00 | 4,00% | – |

2ª | De 180.000,01 a 360.000,00 | 7,30% | R$ 5.940,00 |

3ª | De 360.000,01 a 720.000,00 | 9,50% | R$ 13.860,00 |

4ª | De 720.000,01 a 1.800.000,00 | 10,70% | R$ 22.500,00 |

5ª | De 1.800.000,01 a 3.600.000,00 | 14,30% | R$ 87.300,00 |

6ª | De 3.600.000,01 a 4.800.000,00 | 19,00% | R$ 378.000,00 |

Anexo II

O Anexo II abrange todas as atividades relacionadas ao setor industrial. Negócios como confecção de roupas, produção de calçados e fábricas de móveis se enquadram nessa categoria.

Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

1ª | Até 180.000,00 | 4,50% | – |

2ª | De 180.000,01 a 360.000,00 | 7,80% | R$ 5.940,00 |

3ª | De 360.000,01 a 720.000,00 | 10,00% | R$ 13.860,00 |

4ª | De 720.000,01 a 1.800.000,00 | 11,20% | R$ 22.500,00 |

5ª | De 1.800.000,01 a 3.600.000,00 | 14,70% | R$ 85.500,00 |

6ª | De 3.600.000,01 a 4.800.000,00 | 30,00% | R$ 720.000,00 |

Anexo III

No Anexo III, encontram-se as empresas prestadoras de serviços voltados a pessoas físicas ou jurídicas, como escritórios de contabilidade, agências de viagens, instalação de equipamentos e serviços de marketing digital como infoprodutores e gestores de tráfego. É o anexo mais abrangente para prestadores de serviço.

Nesse anexo também está a tributação para youtubers que recebem como pessoa jurídica.

Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

1ª | Até 180.000,00 | 6,00% | — |

2ª | De 180.000,01 a 360.000,00 | 11,20% | R$ 9.360,00 |

3ª | De 360.000,01 a 720.000,00 | 13,50% | R$ 17.640,00 |

4ª | De 720.000,01 a 1.800.000,00 | 16,00% | R$ 35.640,00 |

5ª | De 1.800.000,01 a 3.600.000,00 | 21,00% | R$ 125.640,00 |

6ª | De 3.600.000,01 a 4.800.000,00 | 33,00% | R$ 648.000,00 |

Anexo IV

O Anexo IV é reservado para serviços profissionais regulamentados, como advocacia, engenharia, construção civil, serviços de limpeza e vigilância. Empresas com atividades de apoio a empreendimentos também se encaixam aqui.

Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

1ª | Até 180.000,00 | 4,50% | – |

2ª | De 180.000,01 a 360.000,00 | 9,00% | R$ 8.100,00 |

3ª | De 360.000,01 a 720.000,00 | 10,20% | R$ 12.420,00 |

4ª | De 720.000,01 a 1.800.000,00 | 14,00% | R$ 39.780,00 |

5ª | De 1.800.000,01 a 3.600.000,00 | 22,00% | R$ 183.780,00 |

6ª | De 3.600.000,01 a 4.800.000,00 | 33,00% | R$ 828.000,00 |

Anexo V

O Anexo V engloba serviços de marketing digital como afiliados, e também de natureza técnica e intelectual, como jornalismo, auditoria, desenvolvimento de software, tecnologia da informação, engenharia consultiva médicos, dentistas, entre outros serviços que requerem um conhecimento especializado.

Faixa | Receita em 12 meses | Alíquota | Valor a deduzir |

1ª | Até 180.000,00 | 15,50% | — |

2ª | De 180.000,01 a 360.000,00 | 18,00% | R$ 4.500,00 |

3ª | De 360.000,01 a 720.000,00 | 19,50% | R$ 9.900,00 |

4ª | De 720.000,01 a 1.800.000,00 | 20,50% | R$ 17.100,00 |

5ª | De 1.800.000,01 a 3.600.000,00 | 23,00% | R$ 62.100,00 |

6ª | De 3.600.000,01 a 4.800.000,00 | 30,50% | R$ 540.000,00 |

Como escolher o melhor anexo do Simples Nacional para sua empresa?

Escolher o melhor anexo do Simples Nacional é uma decisão estratégica que depende da atividade e do faturamento da empresa.

Cada anexo possui características tributárias distintas, com alíquotas e faixas específicas para comércio, indústria e prestação de serviços. A escolha errada pode resultar em uma carga tributária maior do que o necessário.

Empresas que prestam serviços devem avaliar entre o anexo III e o anexo V, considerando o Fator R, que influencia na escolha conforme o valor da folha de pagamento.

Já para negócios de comércio, o anexo I é geralmente mais vantajoso, enquanto indústrias optam pelo anexo II.

Um contador especializado pode ajudar a simular cenários e definir o melhor enquadramento, garantindo uma tributação mais eficiente.

O que é alíquota efetiva e como calcular?

A alíquota efetiva no Simples Nacional é o percentual real que a empresa paga sobre sua receita bruta, considerando todas as deduções e redutores previstos.

Esse cálculo leva em conta a receita acumulada e as alíquotas nominais de cada faixa de faturamento.

Para calcular, utiliza-se a fórmula que inclui o valor de dedução, a alíquota aplicada e o faturamento acumulado.

É essencial entender esse conceito para evitar erros no cálculo dos tributos e para otimizar o pagamento dos impostos.

Uma contabilidade especializada no Simples Nacional pode fornecer as ferramentas e conhecimentos necessários para calcular corretamente a alíquota efetiva.

Passo a passo para calcular a alíquota efetiva no Simples Nacional

Para calcular a alíquota efetiva no Simples Nacional, siga o passo a passo:

- Identifique o anexo correspondente à atividade da empresa.

- Determine a receita bruta acumulada nos últimos 12 meses.

- Aplique a fórmula: [(Receita Bruta x Alíquota Nominal) – Parcela a Deduzir] / Receita Bruta.

Confira:

[(RBT12 x ALIQ) – PD] / RBT12

RBT12 = Receita Bruta Acumulada nos últimos 12 meses ao período de apuração

ALIQ = Alíquota nominal de acordo com o anexo e faixa de faturamento

PD = Parcela a deduzir de acordo ao anexo e faixa de faturamento

Exemplo de uma empresa com faturamento de R$ 500.000,00 nos últimos 12 meses, tributando no anexo III:

[(500.000,00 x 13,20%) – 17.640,00] / 500.000,00

(66.000,00 – 17.640,00) / 500.000,00

48.360,00 / 500.000,00 = 0,09672

Alíquota efetiva = 9,67%

Obs.: os valores foram baseados na 3ª faixa tabela do anexo III, que é a corresponde ao faturamento em questão.

Esse cálculo deve ser revisado periodicamente para garantir que a empresa está pagando o valor correto de impostos. Utilizar ferramentas como simuladores online pode facilitar a apuração e evitar erros comuns.

Como o Fator R impacta a tributação no Simples Nacional?

O Fator R é uma fórmula que determina se uma empresa de serviços deve ser tributada pelo anexo III ou pelo anexo V no Simples Nacional.

Ele é calculado dividindo-se o valor total da folha de salários pelo faturamento bruto da empresa nos últimos 12 meses.

Se o Fator R for superior a 28%, a empresa é tributada pelo anexo III (alíquotas menores); caso contrário, será tributada pelo anexo V.

Esse fator impacta diretamente a carga tributária e pode resultar em economias significativas para empresas com alta folha de pagamento.

Acompanhá-lo periodicamente é crucial para ajustar o planejamento tributário e garantir a correta aplicação das alíquotas.

O que é sublimite do Simples Nacional e qual o valor em 2025?

O sublimite do Simples Nacional é um valor de receita bruta anual estabelecido para definir se a empresa deve recolher o ICMS e o ISS de forma unificada ou separadamente.

Para 2025, o valor do sublimite é de R$ 1,8 milhão, aplicado a microempresas com operações em estados que optam por limitar a abrangência do Simples.

Empresas que excedem esse valor devem recolher os tributos estaduais e municipais de maneira individual, o que pode aumentar a complexidade tributária e a carga fiscal.

Portanto, é essencial verificar o faturamento anualmente para se adequar às regras estaduais.

Vejamos nos exemplos abaixo:

Exemplo 1:

Faturamento de R$ 3,6 milhões (até 20%)

3.600.000,00 x 20% = 720.000,00

ICMS ou ISS adicionais a serem pagos na guia DAS

3.600.000,00 + 720.000,00 = 4.320.000,00

R$ 4.320.000,00 (imposto a pagar diretamente na guia DAS).

Exemplo 2:

Faturamento de R$ 4,5 milhões (acima dos 20%)

4.500.000,00 x 20% = 900.000,00

ICMS ou ISS adicionais a serem pagos na guia DAS

R$ 4.500.000,00 a pagar de imposto na guia DAS;

R$ 900.000,00 de ICMS e/ou ISS adicionais a pagar diretamente ao estado ou município.

Vale lembrar que o sublimite do Simples Nacional segue todas as regras desse regime tributário, sendo o limite de faturamento máximo de R$ 4.800.000,00.

É importante fazer um planejamento tributário para saber se não vale a pena migrar para o regime de tributação do Lucro Presumido.

Como aderir ao Simples Nacional em 2025?

Para aderir ao Simples Nacional, a empresa deve cumprir uma série de requisitos, como estar regular com suas obrigações fiscais e atender aos limites de faturamento.

O processo é feito por meio do Portal do Simples Nacional, onde a empresa realiza a opção pelo regime durante o período de adesão.

Empresas novas podem optar pelo regime no momento de sua constituição, enquanto empresas existentes devem fazer a opção no mês de janeiro.

A adesão correta é crucial para evitar problemas futuros e garantir a tributação simplificada.

Passo a passo para adesão ao Simples Nacional

O processo de adesão ao Simples Nacional exige que a empresa siga algumas etapas específicas para garantir a regularidade e a correta inclusão no regime tributário.

O primeiro passo é verificar se a atividade exercida pela empresa está dentro das permitidas pelo Simples e se o faturamento está dentro dos limites estabelecidos.

Em seguida, a empresa deve acessar o Portal do Simples Nacional e solicitar a adesão, fornecendo as informações exigidas e validando os dados fiscais.

Para empresas já constituídas, a opção pelo regime deve ser feita no início do ano, entre 1º e 31 de janeiro. Já as empresas novas podem aderir até 30 dias após a abertura do CNPJ.

É importante contar com o apoio de um contador especializado para acompanhar o processo e garantir que todas as etapas sejam realizadas corretamente, evitando problemas de enquadramento e fiscalizações futuras.

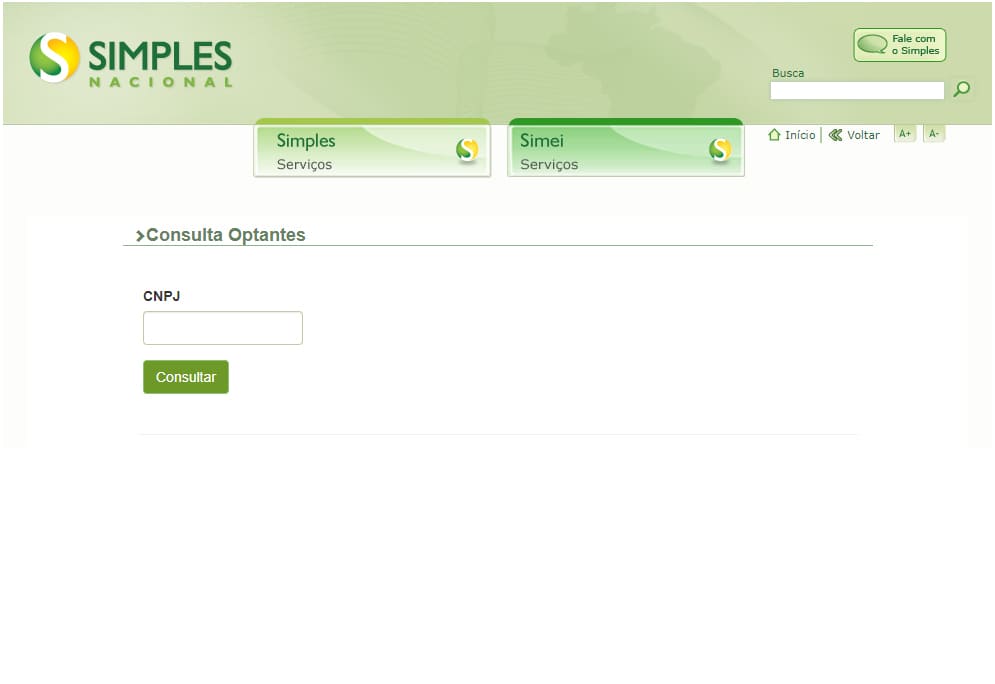

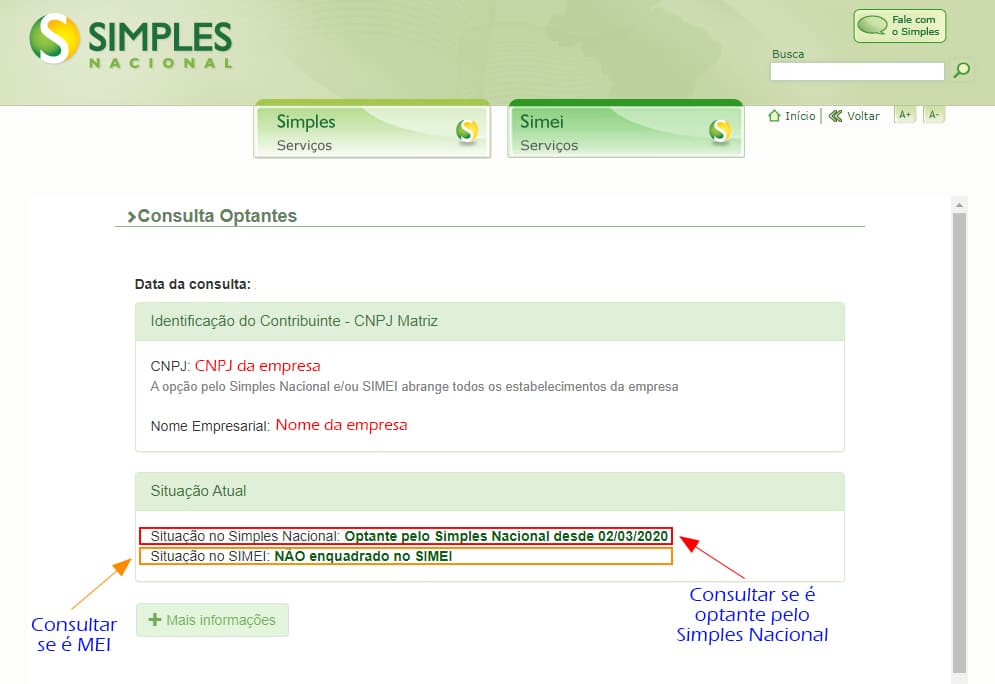

Como fazer a consulta do Simples Nacional?

Para consultar a regularidade da sua empresa no Simples Nacional, o empresário deve acessar o Portal do Simples Nacional e utilizar a opção de Consulta de Optantes.

Confira como consultar se a empresa é optante pelo Simples Nacional:

Essa consulta permite verificar se a empresa está devidamente registrada no regime, se há pendências fiscais e a situação atual do CNPJ.

A consulta regular é essencial para manter a empresa em conformidade e evitar surpresas como o desenquadramento involuntário.

Além disso, permite identificar possíveis débitos e saná-los antes que se tornem impeditivos para a permanência no Simples.

Empresas que não estão regularizadas devem resolver as pendências fiscais e, se necessário, realizar nova adesão dentro do prazo estipulado para evitar complicações tributárias.

Agora que você já sabe consultar o Simples Nacional, é hora de contratar uma contabilidade especializada no Simples Nacional para fazer um bom planejamento tributário e ver se essa é a melhor opção tributária para o seu negócio.

Fale com os contadores especializados da Soluzione Contábil que te ajudaremos na escolha do melhor regime tributário para a sua empresa.

Simples Nacional: como pagar impostos mensalmente?

O pagamento dos tributos no Simples Nacional é realizado mensalmente por meio do Documento de Arrecadação do Simples Nacional (DAS).

Esse documento reúne todos os impostos devidos pela empresa, como IRPJ, CSLL, PIS, Cofins, IPI, ICMS, ISS e CPP, dependendo do anexo e da atividade exercida.

O cálculo do DAS é feito com base na receita bruta mensal, aplicando-se a alíquota efetiva correspondente ao faturamento acumulado nos últimos 12 meses.

A guia de pagamento deve ser gerada até o dia 20 do mês subsequente e paga em qualquer rede bancária.

O não pagamento do DAS dentro do prazo pode resultar em juros e multas, além de colocar a empresa em risco de desenquadramento do Simples Nacional.

Por isso, é fundamental realizar o planejamento financeiro para garantir o pagamento regular dos tributos.

Dicas para evitar o desenquadramento no Simples Nacional

O desenquadramento do Simples Nacional pode ocorrer por diversos motivos, como ultrapassar o limite de faturamento anual, não cumprir as atividades permitidas ou ter irregularidades fiscais.

Para evitar esses problemas, é essencial acompanhar de perto a saúde financeira e fiscal da empresa.

Uma dica importante é monitorar o faturamento mensalmente, garantindo que ele não exceda os limites estabelecidos.

Além disso, manter a regularidade no pagamento dos tributos e cumprir todas as obrigações acessórias evita complicações que possam levar ao desenquadramento.

Contar com uma contabilidade especializada em Simples Nacional ajuda a identificar riscos e a manter a empresa sempre em conformidade com a legislação vigente.

Lucro Presumido e Simples Nacional: qual é melhor?

A escolha entre Lucro Presumido e Simples Nacional depende de diversos fatores, como o faturamento anual, a natureza da atividade e a estrutura de custos da empresa.

O Simples Nacional é mais vantajoso para empresas com faturamento reduzido e estrutura simplificada, enquanto o Lucro Presumido pode ser interessante para empresas com margens de lucro maiores e custos específicos.

No Lucro Presumido, a tributação é baseada em um percentual fixo da receita, enquanto no Simples, a alíquota varia conforme a receita acumulada.

Para decidir qual regime é mais adequado, é necessário realizar simulações e considerar o impacto tributário a longo prazo.

Um contador experiente pode ajudar a avaliar as opções e definir a melhor estratégia tributária para maximizar a economia de impostos e garantir a sustentabilidade financeira da empresa.

No entanto, se você for faturar mais de R$ 78 milhões por ano, será necessário o apoio de uma contabilidade especializada em Lucro Real para migrar para esse regime de tributação.

Vale a pena abrir uma empresa no Simples Nacional em 2025?

Abrir uma empresa no Simples Nacional pode ser uma excelente escolha para microempresas e empresas de pequeno porte que desejam simplificar a gestão tributária e reduzir a burocracia.

O regime oferece vantagens como alíquotas reduzidas, unificação de tributos e facilidade na apuração das obrigações fiscais.

No entanto, é importante avaliar se a atividade exercida está permitida no Simples e se o faturamento projetado se enquadra nos limites.

Empresas que planejam um crescimento rápido devem considerar se o Simples continuará sendo vantajoso no futuro ou se será necessário migrar para outro regime.

O apoio de uma consultoria contábil é essencial para orientar o empresário desde a abertura até a gestão financeira, garantindo que a empresa aproveite todos os benefícios do Simples Nacional.

Como abrir uma empresa no Simples Nacional em 2025?

Para abrir uma empresa no Simples Nacional, o primeiro passo é definir a natureza jurídica e a atividade econômica, escolhendo o CNAE correto.

Em seguida, é necessário registrar a empresa na Junta Comercial e obter o CNPJ junto à Receita Federal. Com esses documentos em mãos, a empresa pode optar pelo Simples no momento da formalização.

A adesão ao Simples deve ser feita dentro de 30 dias após a abertura para que a empresa possa usufruir dos benefícios do regime desde o início.

Durante o processo, é importante verificar se a atividade é permitida no Simples e se todos os requisitos estão sendo atendidos.

Importante: além de economizar imposto com o Simples Nacional, abrir empresa em uma sede virtual, pode ser vantajoso para evitar de expor o seu endereço residencial.

Isso vale principalmente para empresas de prestação de serviços que usem o endereço de casa para abrir CNPJ, como é o caso dos negócios digitais e área da saúde.

O auxílio de um contador especializado no Simples Nacional é fundamental para garantir que o processo seja realizado corretamente, evitando erros que possam comprometer a regularidade do negócio.

Faça Aqui mesmo seu Planejamento Tributário

Realizar um planejamento tributário eficiente para o Simples Nacional é essencial para otimizar a carga tributária e evitar surpresas financeiras.

O planejamento envolve a análise das alíquotas, das deduções permitidas e do enquadramento nos anexos corretos.

Com um planejamento bem estruturado, é possível reduzir custos e identificar oportunidades de economia fiscal. Estratégias como o uso do Fator R e a escolha adequada do anexo podem fazer a diferença no resultado financeiro da empresa.

Para saber como a Soluzione Contábil pode ajudar você a realizar um planejamento tributário personalizado e garantir a conformidade com o Simples Nacional, clique em um dos botões abaixo e fale com um de nossos especialistas!